วิธีการให้ระบบคำนวณ ภ.ง.ด 1 สามารถทำได้ตามขั้นตอนดังต่อไปนี้

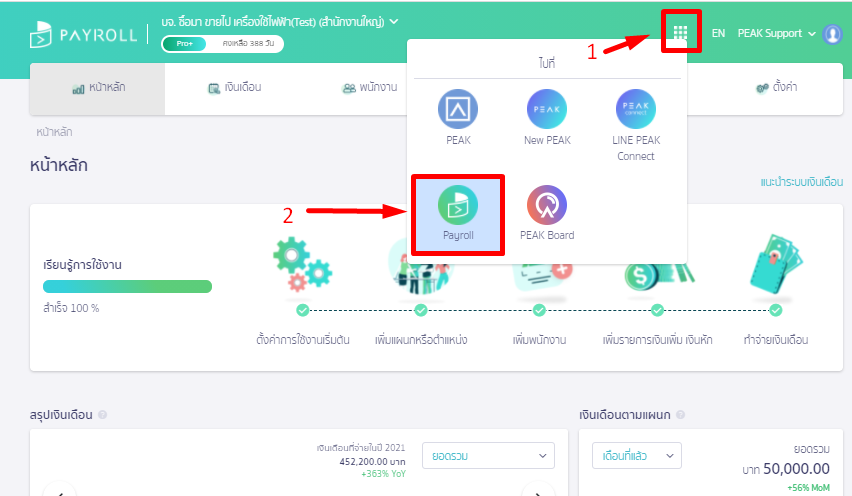

ขั้นตอนที่ 1 เข้าที่ระบบ Payroll

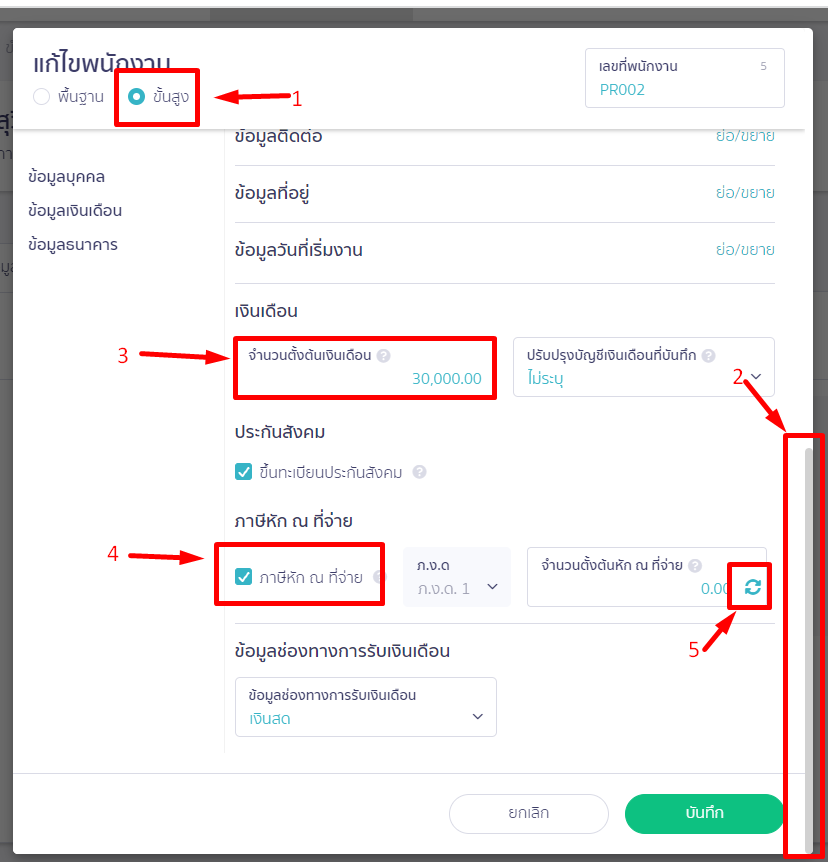

ขั้นตอนที่ 2 กรอกฐานข้อมูลเพื่อให้ระบบคำนวณภาษีหัก ณ ที่จ่าย

โดยกดเข้าที่เมนูพนักงาน >> กดเพิ่มพนักงานใหม่ หรือหากเคยเพิ่มพนักงานคนนี้ไว้แล้วสามารถกดที่เลขที่พนักงาน >> กดตัวเลือก >> กดแก้ไข

2.1 เลือกขั้นสูง

2.2 เลื่อนแถบลงมาด้านล่าง

2.3ใส่จำนวนตั้งต้นเงินเดือน (ใส่หรือไม่ใส่ก็ได้)

2.4 คลิกถูกที่ภาษีหัก ณ ที่จ่าย

2.5 คลิกสัญลักษณ์รีเฟรส

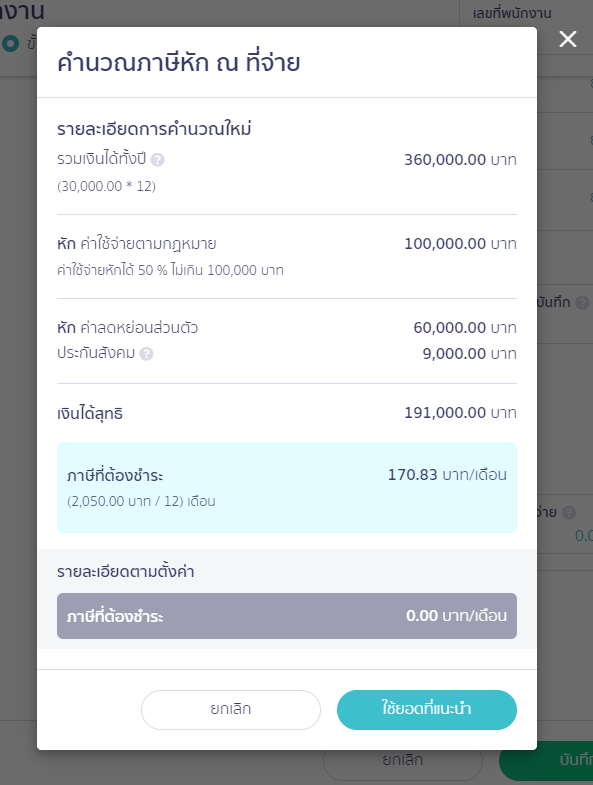

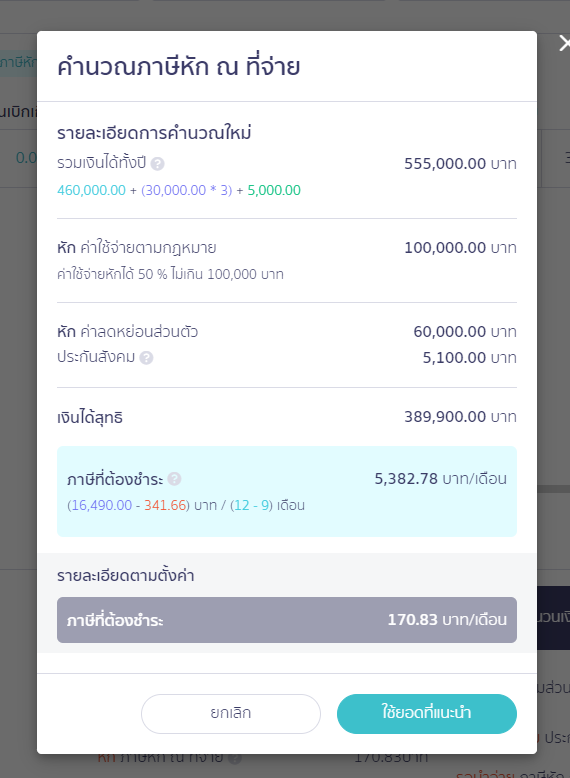

เมื่อคลิกที่สัญลักษณ์แล้วจะมีสูตรคำนวณภาษีหัก ณ ที่จ่ายให้เบื้องต้นตามตัวอย่างด้านล่าง หากต้องการใช้ยอดตามที่ระบบแนะนำ ให้กดปุ่ม “ใช้ยอดที่แนะนำ“

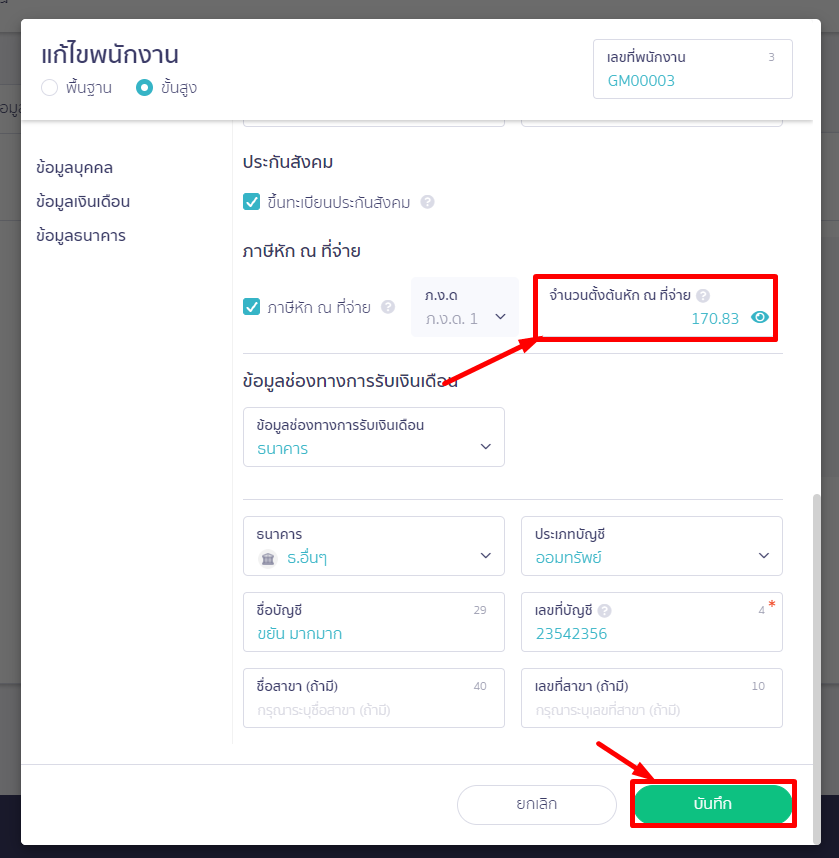

เมื่อกด “ใช้ยอดที่แนะนำ” เรียบร้อยแล้วกดปุ่ม “บันทึก”

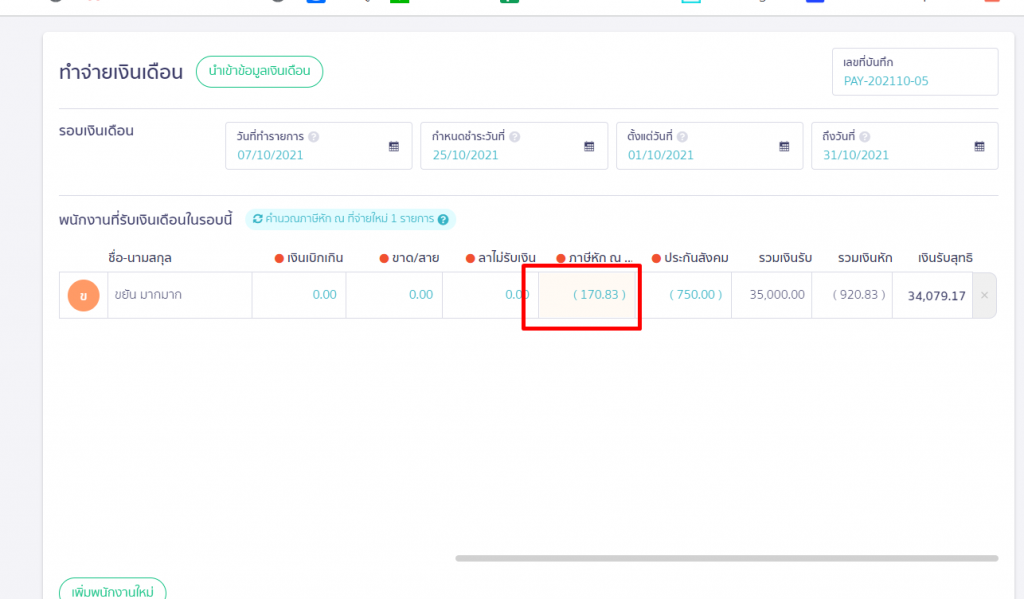

ขั้นตอนที่ 3 การทำจ่ายเงินเดือน

เข้าที่เมนูเงินเดือน >> ทำจ่ายเงินเดือน >> เลือกพนักงาน >> เมื่อเลือกพนักงานเรียบร้อยแล้ว ให้เลื่อนดูช่องภาษี หัก ณ ที่จ่าย ระบบจะดึงข้อมูลตัวเลขจาก ที่ระบบแนะนำให้

หมายเหตุ หากไม่ต้องการตัวเลขที่ ระบบคำนวณให้ดังกล่าวสามารถพิมพ์ตัวเลขภาษีหัก ณ ที่จ่าย ตามที่ต้องการได้เลย

จากตัวอย่างระบุวันที่ทำจ่ายเงินเดือนคือวันที่ 7 ต.ค. 2021

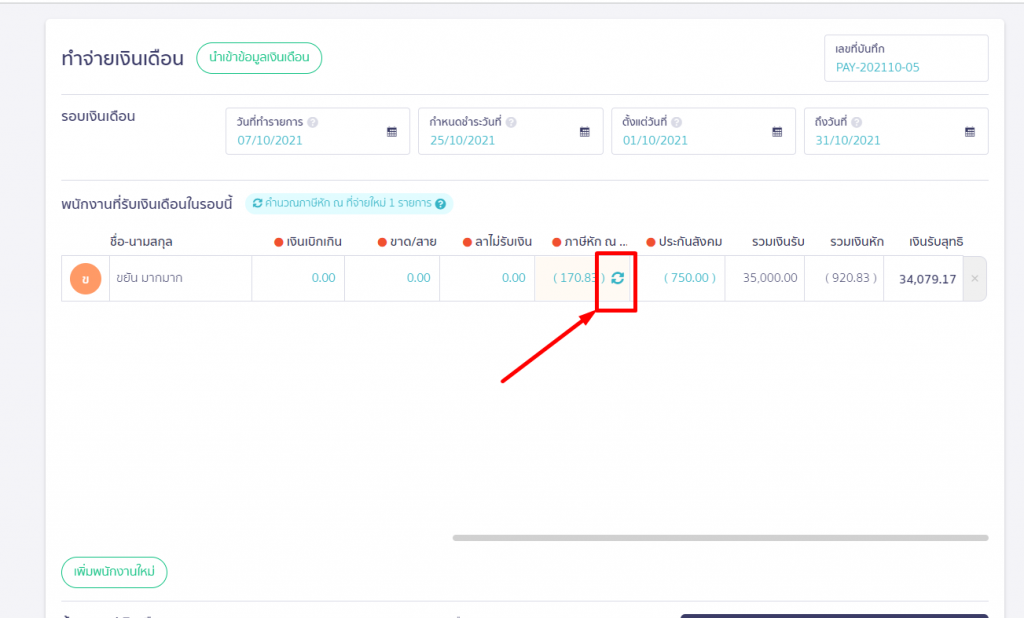

- ในกรณีที่ฐานเงินเดือนแต่ละเดือนไม่เท่ากันแล้วต้องการให้ระบบคำนวณใหม่ สามารถกดรีเฟรสเพื่อระบบคำนวณภาษีหัก ณ ที่จ่ายให้ใหม่ได้ตามตัวอย่างด้านล่าง

สูตรการคำนวณภาษีหัก ณ ที่จ่าย

- รวมเงินได้ทั้งปี

= คำนวณจากเงินเดือนรวมกับเงินเพิ่มที่รวมคำนวณภาษีเงินได้ (เงินได้ที่เกิดขึ้นตั้งแต่ต้นปี) + (เงินเดือน * จำนวนเดือนที่เหลือถึงสิ้นปี)+ (เงินเพิ่ม)

= 460,000 + 30,000 *3(จากตัวอย่างวันที่ 7 ต.ค. ซึ่งคงเหลือการทำจ่ายเงินเดือนอีก 3 ครั้งคือเดือน ต.ค. ,พ.ย. และ ธ.ค.)+ 5,000 = 555,000 บาท - หัก ค่าใช้จ่ายตามกฏหมาย 50% แต่ไม่เกิน 100,000 บาท = (140,000 *50% = 70,000)

- หัก ค่าลดหย่อนส่วนตัว = 60,000 บาท

- หัก ประกันสังคม = ยอดที่ระบบแนะนำเป็นยอดสูงสุดของค่าลดหย่อนประกันสังคมมาตรา 33 ภายในปีที่คำนวณ จากตัวอย่างที่ทำ ปี 2564 ประกันสังคมลดได้สูงสุด 5,100 บาท

- เงินได้สุทธิ = 389,900 บาท

- ภาษีที่ต้องชำระ = ภาษีที่พนักงานควรถูกหัก ณ ที่จ่ายในเดือนนั้น โดยคำนวณจาก(เงินได้สุทธิทั้งปี – ภาษีที่ถูกหัก ณ ที่จ่ายเอาไว้) / (จำนวนเดือนที่เหลือถึงสิ้นปี)

= เงินได้สุทธิทั้งปี = 389,900 แทนสูตรคำนวณภาษีดังนี้

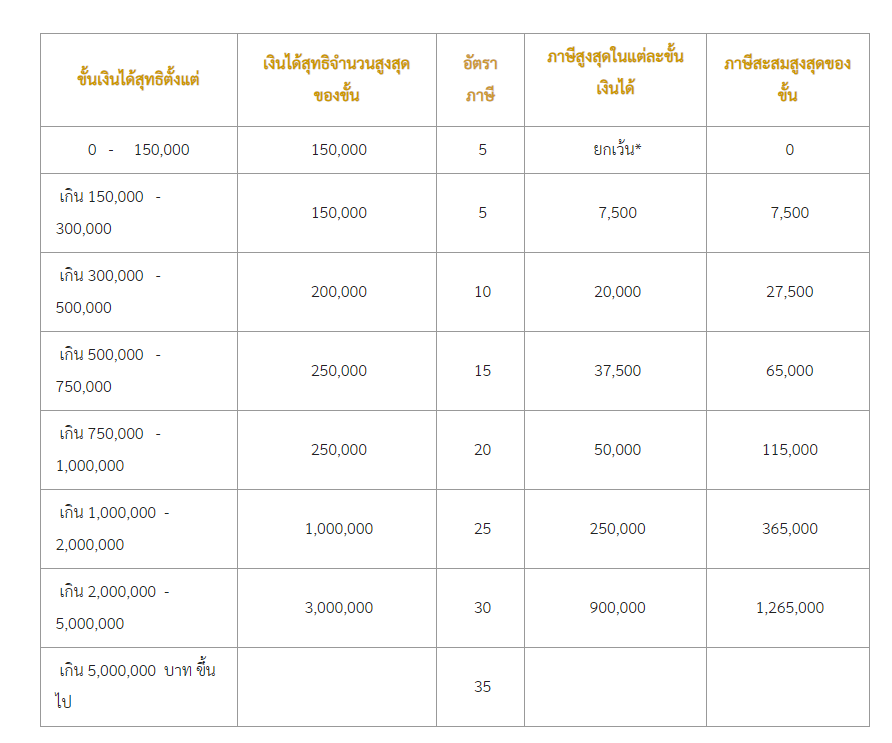

= ขั้น 0- 150,000 = ยกเว้น

= เกิน 150,000 – 300,000 แทนค่า 150,000* 5% = 7,500

= เกิน 300,000 – 500,000 แทนค่า 89,900 *10% = 8,990 รวม 16,490 บาท

ภาษีที่ถูกหัก ณ ที่จ่ายเอาไว้ = 341.65

จำนวนเดือนที่เหลือถึงสิ้นปี

นำ 16,490 – 341.65/3 เดือน (จำนวนคงเหลือเดือน ต.ค. ,พ.ย. และ ธ.ค ) = 5,382.78 บาท (คือยอดที่ต้องหักเพิ่มเติม)

หากต้องการใช้ยอดที่ระบบคำนวณใหม่ ให้กด “ใช้ยอดที่แนะนำ”

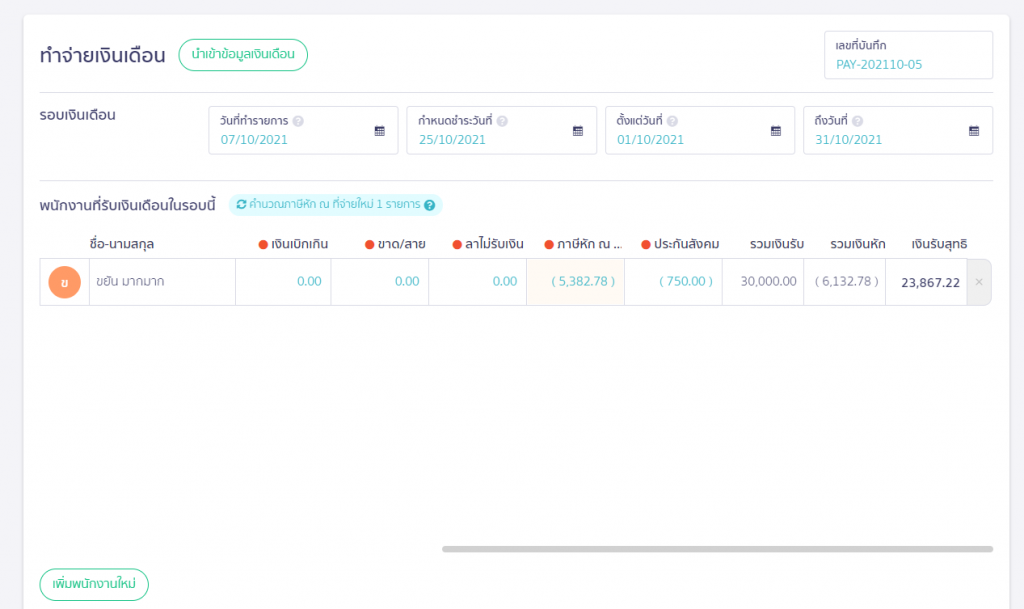

เมื่อกดใช้ยอดที่แนะนำเรียบร้อยแล้ว ระบบจะเปลี่ยนตัวเลขตามข้อมูลยอดที่ระบบแนะนำ

อัตราภาษีเงินได้บุคคลธรรมดา สามารถดูข้อมูลอ้างอิงจากเว็บกรมสรรพากร https://www.rd.go.th/59670.html

-จบขั้นตอนวิธีการให้ระบบคำนวณ ภ.ง.ด 1 ให้ –